自2005年旗滨集团进军玻璃行业,目前它已经成为国内第1大浮法玻璃原片生产企业,但它的野心并止于此,公司仍在积极布局节能工程玻璃、电子玻璃等新业务方向。

在2019年9月,公司发布了《中长期发展战略规划纲要》、《事业合伙人持股计划》以及《中长期发展计划之第1期员工持股计划》等公告。

根据公司“战略纲要”,2021年公司要实现营收超100亿元,以2018年营收为基数,公司2018-2021年CAGR目标达6%以上,且ROE不低于同行业可比公司80分位值,2024年营收目标要超135亿元。同时,公司推出了管理层面的事业合伙人持股计划和第1期员工持股计划,通过利益绑定来刺激公司整体创业活力。

“战略目标+强激励”的搭配组合将有力助推旗滨集团的中长期发展,同时,由于旗滨主营的玻璃业务属于典型的周期性行业,业绩受宏观经济情况影响较大,此次公司做出的中长期发展规划对业绩增长提出了长期稳定的要求,同时将ROE作为考核目标,这意味着公司在战略层面有意降低自身业绩的强周期性,将大概率看到公司在周期下行阶段依然会努力保持产能扩张以提升市占率,同时期间费用的降低也值得期待。

1、行业供需端

由于旗滨主营的玻璃业务属于典型的周期性行业,业绩受宏观经济情况影响较大,因此对其供需端展开分析是首要的。

从玻璃的需求来看,近几年建筑开窗面积成扩大化趋势,且多使用双层、三层玻璃,因此单位建筑面积使用的玻璃面积在增加。此外,下游需求结构也有所变化,过去玻璃70%以上的产量应用于地产领域,但目前应用在地产的比例已降至60-70%,用在电子、汽车、家电等领域的占比提升。

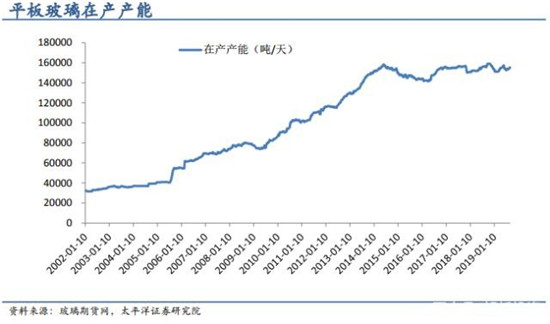

从玻璃的供给来看,2016年之后,平板玻璃在产产能整体波动不大,基本处于动态平衡;在行业严控新增产能及环保趋严的背景下,新增产能冲击十分有限。按窑龄7-8年的寿命周期来看,19-20年即将进入冷修高峰期,虽然企业会通过热修等措施延迟冷修时间,但不会超过一年。根据统计,四季度新点火及冷修复产产能合计约5100吨/天,若2019年具备冷修条件的生产线全部进入冷修,则有望减少12630吨/天产能,净减少7530吨/天。

行业供需端

由于供需两端的改善,浮法玻璃价格2019年6月-2019/10/10价格表现强势,价格上涨幅度和持续性已经超出一般的季节性波动(一般7-8月由于天气炎热和南方雨水是淡季)。2019年价格近四周价格已经高于去年同期,而且今年浮法玻璃价格整体高于2014年(2014年竣工增速改善),因此可知,在玻璃供给得到有效控制,而需求改善下,玻璃行业有望持续保持高景气。

2、后来者居上的旗滨

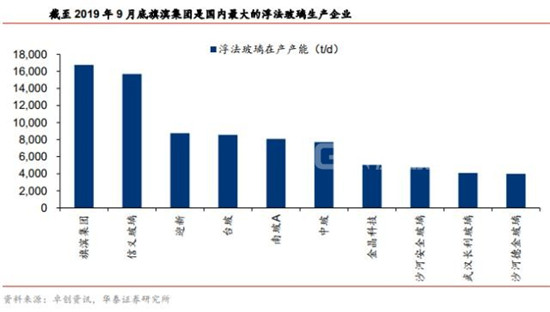

回看旗滨的历史,公司相比南玻A等老牌玻璃企业进入玻璃行业时间较晚,但由于公司比较积极进取,2018年公司已经成为了国内较大的玻璃原片生产企业。截至2019年9月,旗滨集团国内浮法玻璃在产产能16765t/d(另外马来西亚1200t/d),是国内较大的浮法玻璃生产企业。汇总国内浮法玻璃在产产能前十位企业,其中信义玻璃在产产能跟旗滨集团较为接近。

公司能够实现后来者居上,与公司的强整合能力息息相关。

由于玻璃行业产能政策(等量或者减量置换),意味着行业未来很难有新增产能,行业进入存量博弈的阶段。对于行业龙头而言,如果想继续扩张,就必须通过收购其他玻璃企业的产能(或者产能指标)来实现。就整合能力而言,旗滨集团由于有新光明玻璃和浙江玻璃的成功案例,较其他龙头企业有一定的优势。

公司于2005年重组新光明玻璃,并且在2014年公告置入浙江玻璃资产;其中,并购浙江玻璃资产后,公司产能从置入前的6400t/d(10条产线)增加至11300吨/日(10条产线),跻身国内玻璃行业三甲。旗滨集团历史上的整合经验,有助于整合行业落后产能,这是公司的一个重要优势。

此外,公司成本端核心优势较强,在玻璃原片生产成本中,直接材料占比达到了80.30%,因此成本缩减的关键在于原材料价格的控制,而成本占比较高的分别是纯碱、燃料和硅砂。

公司成本端核心优势在于硅砂自给率较高。近年来,由于国家安全、环保执法力度的加大,部分石英砂矿被迫关停,致使玻璃行业的硅砂供应紧张,采购价格上涨。而公司自身拥有四家石英砂矿,分别位于福建漳州东山、广东河源、湖南郴州和湖南醴陵,因此硅砂采购成本明显低于市场平均水平。福建东山、广东河源均是全国知名优质硅砂生产基地,为公司产品向高端产品转型创造了良好条件。随着硅砂矿山进入门槛提高,拥有充足的硅砂资源,不仅能有效控制生产成本,而且可以保证战略用砂安全,将成为公司持续前行的内生动力。

3、向产业链延伸不断扩张的旗滨

在行业产能过剩的背景下,单纯扩充产能已并非浮法原片企业发展的良性选择。当前玻璃原片产品同质化较为严重,竞争激烈,因此提升产品附加值,向下游延伸产业链,是企业提升利润空间的有效途径。近年来,旗滨集团积极推进产业延伸和转型升级。一方面,公司冷修复产的产线均需进行技改,转型生产高附加值产品。另一方面,自2016年开始,公司加速进军节能玻璃、超白低铁玻璃、高性能电子玻璃领域,并不断取得突破。

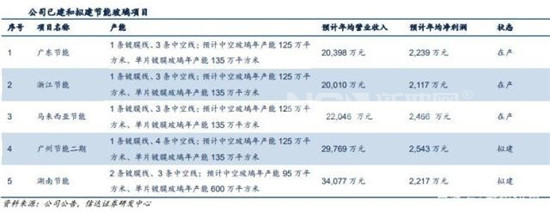

节能玻璃方面,公司大力发展节能玻璃深加工领域,培育未来成长新动能。我国玻璃深加工水平较低,玻璃深加工率仅为40%,与发达国家的80%相比,有较大差距。当前我国政府也对建筑节能越发重视,2017年3月,住建部发布《建筑节能与绿色建筑发展“十三五”规划》,要求:加快提升建筑节能标准,有序推进新建绿色建筑和现有建筑节能改造。面对巨大市场空间,公司积极响应国家政策,成功切入节能玻璃市场,已在广东河源、浙江绍兴和马来西亚森美兰州芙蓉市建成三个节能玻璃生产基地,并于2018年二季度开始逐步投入商业化运营。2019年,为进一步扩大节能玻璃产能和优化区域布局,旗滨集团拟投资新建广东节能玻璃二期项目和湖南醴陵节能玻璃项目。

电子玻璃方面,国内高性能电子盖板玻璃市场绝大多数仍以进口为主,长年被美国康宁、日本旭硝子等厂家垄断,目前国内仅有彩虹、旭虹、南玻、中建材等公司生产,其产品品质与国外产品还有一定的差距。旗滨集团作为国内较大的玻璃原片生产企业,依托自身的创新能力和先进的管理理念,适时进入高性能电子玻璃领域,不断完善产品结构和延伸产业链,提升集团市场综合竞争力,开拓公司新的经济增长点,对国内高品质玻璃产业及旗滨集团的长远发展将产生积极的影响。

4、总结

旗滨不仅是一个雄心勃勃的企业,他还是一个一直以来都比较注重股东回报的企业。自上市以来,除2014年因收购浙玻等因素需现金支撑外,公司始终保持每年现金分红,且分红比例逐步提高,过去几年分红率一直在60%以上,且股息率已经达7%以上。目前公司市净率已经处于上市以来的历史低位水平,叠加公司股息率的高企,为公司估值提供了良好的安全边际。

"扫描二维码,关注协会动态"

"扫描二维码,关注协会动态"