年初至今,全球第二大光伏制造商、“港股100强”综合实力榜单总回报率10强获得者福莱特玻璃(06865-HK)(601865-CN)可谓迎来丰收的一年,业绩节节攀升,股价一路上行创出历史新高。实际上,福莱特玻璃业绩及股价高走的背后,一定程度上映射出行业发展景气度。

光伏产业持续利好,光玻两大巨头喜出望外

近年来,受到我国531新政的影响,国内光伏产业链进入结构性调整,光伏组件价格不断下降,叠加光伏行业龙头企业的技术进步、效率的提升,使得光伏发电成本不断下降,加速了光伏平价上网时代的来临。

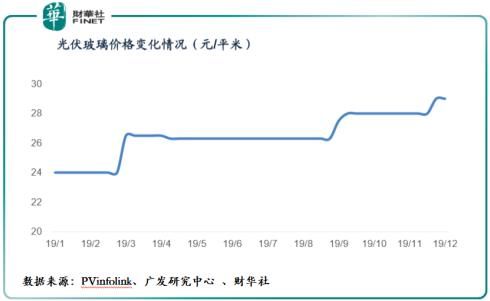

我国一直作为全球光伏行业各大细分领域的领导者,受全球市场需求增加及国内光伏产业整体回暖的影响,我国光伏制造端部分产品出现供需紧张的情况,导致价格一涨再涨。譬如,光伏玻璃价格从2019年1月份的24元/平方上涨至12月份29元/平方,增幅约为21%。特别是步入9月份之后,短短3个月经历3轮涨价,且最高成交价已经到30元/平米,反映了年底国内光伏装机需求的旺盛及光伏制造端的火热景象。

光伏玻璃价格高走,也助推了两大光伏玻璃巨头福莱特玻璃及信义光能(00968-HK)经营业绩均有不错的表现。

作为全球第一大光伏玻璃制造商的信义光能2019年上半年的营业收入为39.97亿港元,同比下滑4.32%,归属股东净利润为9.53亿港元,同比下滑21.52%,经营业绩仍是负增长,但较去年末下滑态势略所收窄。

作为老二的福莱特玻璃经营业绩却要优于老大哥信义光能,出现超预期的表现。2019年上半年福莱特玻璃营收为人民币20.35亿元,同比增长40.55%,归属股东净利润为人民币2.61亿元,同比增长21.37%。除此之外,按照福莱特玻璃公布前三季度业绩来看,受市场供需及价格上涨影响,前三度业绩出现超预期的表现。截止2019年9月30日,福莱特玻璃2019前三季度营收为人民币33.81亿元,同比增长49.7%,归属股东净利润为人民币5.08亿元,同比增长75%,此前市场预期前三季度净利润增速约为50%左右。

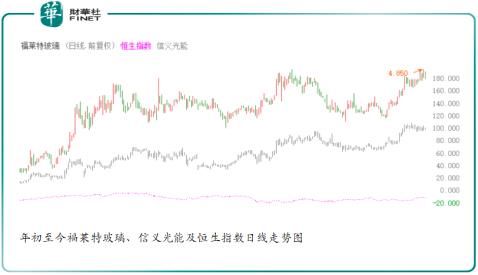

受行业景气度复苏及年底国内光伏装机量回暖的影响,福莱特玻璃及信义光能股价均呈现出“牛市”的走势,且创出历史新高。年初至今,福莱特玻璃股价涨幅为133.35%,信义光能(00968-HK)股价涨幅为101.66%,恒生指数涨幅为7.81%。

从光伏玻璃多次涨价、两大光伏巨头经营业绩持续向好的态势、市场给予两大巨头的股价的估值来看,光伏产业需求开始复苏,市场开始从531新政悲观的情绪走出。

2020年光伏行业景气度回暖,寡头优势地位再度夯实

受全球平价上网浪潮驱动及环保意识进一步深化的影响,未来全球光伏产业景气度将稳步上升。据Intersolar, Global Solar Council 和Solar Power Europe发布的《全球光伏市场展望2019-2023》预测,2019年将新增约128GW光伏装机容量,同比增长25%。另外,在接下来的4年里,对全球太阳能市场感到乐观,2020年的需求将增长12%,达到144GW,2021年将增长10%至158GW,2022年将增长7%至 169GW,2023年将增长6%至180GW。

在全球光伏产业未来景气度稳步上行之际,我国光伏新增装机规模将会继续回暖。据国家发改委能源研究所可再生能源发展中心副主任陶冶表示“考虑2019年部分项目结转至2020年建设,预期2020年光伏发电并网装机规模在45GW以上,能够确保国内光伏平稳有序发展,推进成本持续下降。”

随着行业景气度的回升,未来市场份额将向双寡头靠拢。首先,我国光伏玻璃的产能及产量已占到全球的90%以上,海外竞争对手基本短时间内无法撼动我国的霸主地位。其次,近些年受531新政的影响,技术薄弱及资本较弱的企业逐步被淘汰,初始建设投资高周期长等影响,产能集中度逐渐向信义玻璃及福莱特玻璃两大寡头靠拢。按照产能计,截止2018年末,信义光能产能约占全国光伏产能的29%、福莱特玻璃产能约占全国光伏产能的20%,两者产能约占全国光伏产能的一半。

最后,据兴业证券研究报告显示,根据目前的扩产计划,两大寡头合计产能将在2019年达到57%,2020年末将会达到63%,其他公司则几乎无新增产能。这意味着未来行业集中度将会继续爬升,寡头优势将更为明显。

光伏玻璃价格方面,在光伏政策不出现重大调整的前提条件下,只要2020年初市场需求量能保持2019年下半年同样的增量,及两大寡头不打价格战,光伏玻璃价格维持中高位还是有可能的。另外,据市场人士称,受两年政策窗口期影响,大量项目可能无法在今年内完成并网及营运,并网及营运时间预计将延期到2020年甚至2021年年初,对光伏玻璃价格给予了支撑。

"扫描二维码,关注协会动态"

"扫描二维码,关注协会动态"