福莱特玻璃集团股份有限公司(以下简称“公司”、“福莱特”)成立于1998年,并分别于2015年11月和2018年11月在H股(06865.HK)和A股上市(601865.SH)。

福莱特属于典型的家族式企业。

公司创始人为阮洪良,阮洪良与姜瑾华是夫妻,阮泽云是两人的女儿,阮泽云与赵晓非是夫妻,四人分别为公司的董事长、副董事长、董事会秘书和副总经理。

截至2020年三季报,阮洪良、姜瑾华、阮泽云和赵晓非四人分别持有公司22.50%、16.58%、17.95%和0.25%的股份,四人为一致行动人,合计持有公司57.28%的股份,为公司的实控人。

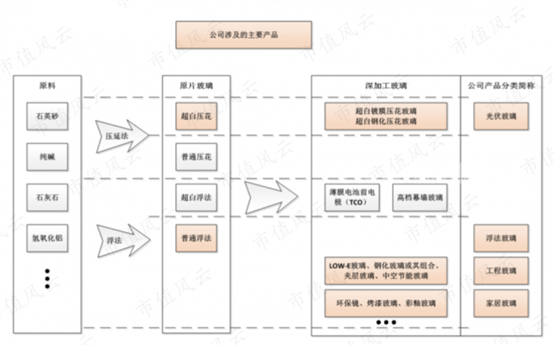

公司是目前国内领先的玻璃制造企业,主营业务为光伏玻璃、浮法玻璃、工程玻璃和家居玻璃的研发、生产和销售,以及玻璃用石英矿的开采和销售,其中,光伏玻璃是公司最主要的产品,2019年营收占比达78%。

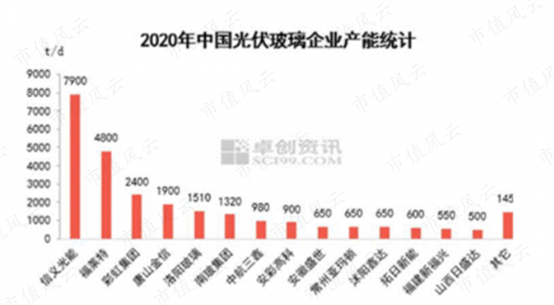

我国是全球最大的光伏玻璃生产国,我国光伏玻璃制造企业占据了全球光伏玻璃市场的前五名。

其中,信义光能(00968.HK)国内及全球市场份额占有率稳居第一,$福莱特(601865.SH)$ 为第二。另外三家分别为金信、彩虹新能源(00438.HK)和中建材。

其中信义光能和福莱特产能分别为日熔化量7900吨和4800吨,占比分别为28%和17%,已经形成“双寡头”局面。

2020年5月27日,公司通过发行可转债募集资金14.5亿,用于投资年产75万吨光伏组件盖板玻璃项目,此项目总投资17.5亿,包含两条熔窑日熔化能力为1200吨的原片生产线,预计于2021年陆续投产。

另外,公司还计划通过非公开发行A股募集资金(已获批)用于投资年产75万吨光伏组件盖板玻璃项目的二期项目,此项目总投资16.32亿,包含两条熔窑日熔化能力为1200吨的原片生产线,预计分别于2021年和2022年陆续投产。

2022年福莱特国内产能将达到9600,而信义光能2022年国内产能将达到11900,彩虹集团和南玻集团2022年产能仅4050和6120,双龙头的扩张规模远大于行业其他企业,行业集中度进一步提高。

一、顺行业周期,迎来业绩爆发

福莱特2019年和2020年前三季度营收分别为48.1亿和40.2亿,分别同比增长57%和19%;扣非净利润分别为6.9亿和7.9亿,分别同比大增86%和66%。

而在此之前的2015-2018年,公司营收仅从29.2亿增长到30.6亿,几乎没有增长;扣非净利润也总体稳中有降,从4.2亿降至3.7亿。

从营收构成来看,公司光伏玻璃营收占比较高,且占比在不断上升,由2018年的69%上升至2019年的79%,因此2019年公司总营收大幅增长的原因主要是光伏玻璃业务的增长所致。

同时其他业务的比重均有所下降,浮法玻璃、工程玻璃、家居玻璃和采矿产品占比分别由2018年的5%、13%、11%和2%下降至2019年的4%、9%、7%和1%。

(一)光伏玻璃

公司光伏玻璃2015年至2018年营收均在20亿至22亿之间,2019年营收为37亿,同比增长76%,与总营收变动趋势一致。

2019年,得益于公司的A股募投项目90万吨光伏玻璃生产基地全部实现点火投产并全部正常销售,加上下游光伏行业复苏对光伏玻璃需求提升,带动光伏玻璃价格上涨,从而形成量价齐升的局面,公司营收爆发。

1、双玻2.0

由于双面2.0mm玻璃性价比较高,光伏玻璃行业由单面3.2mm玻璃向双面2.0mm玻璃转换,双玻2.0渗透率不断提升使光伏玻璃需求不断提升。

2021年光伏行业将进入平价时代,光伏玻璃国产2.0mm钢化技术通关,薄片化使得双面双玻组件成本已与单面组件基本持平,加上双面组件对发电量具有增益效果,可以降低光伏电站生命周期的度电成本,双玻2.0渗透率不断提升。

双玻2.0情况下,光伏盖板和背板玻璃原片工艺相同,后续深加工中背板玻璃不需要镀膜,成本较低,同时日熔量确定的情况下,薄片化意味着更高的产出。

光伏玻璃的厚度越薄,原片的成片率越低,钢化难度增大,由此带来的实际产能需求的提高、玻璃报废带来的成本增加以及生产过程中各环节的成本控制难度提高,福莱特头部厂商优势凸显。

2、政策周期与价格变动

光伏行业受政策影响,有明显的周期性。

2018年的“531新政”使国内光伏行业发展速度踩了一个刹车,光伏装机需求大幅下降。由于光伏玻璃生产的全年不间断特点,导致光伏玻璃供给过剩,行业库存不断上升,光伏玻璃价格由2018年2月的每平方31.5元下滑至2018年9月的21.5元。

531政策之后国内市场萎靡,但国外市场较为景气,2019年国内装机30GW,出口66GW,是国内的两倍以上,供需处于紧平衡状态,库存大幅降低,光伏玻璃价格缓慢回升至每平方29元。

2020年上半年,疫情冲击使得国内装机及海外出口均受到较大冲击,光伏玻璃供过于求,库存上升,库存最高达到60天,价格下跌至每平方米24元。

2020年下半年,随着国内疫情缓解以及多个政策的陆续公布,使得光伏行业装机需求大增,光伏玻璃价格一路上涨,根据卓创咨询数据,11月份光伏玻璃价格已达到每平方42元左右,而双玻2.0的价格已上涨至35元。

政策一:2019年来我国光伏产业由补贴推动向平价推动转变,2020年6月28日,国家能源局公布的《2020 年光伏发电项目国家补贴竞价结果的通知》。

在随附的《拟纳入 2020 年光伏发电国家竞价补贴范围项目名单》中显示,2020光伏竞价补贴入围项目共434个,总规模为25.97GW,同比增长14%。其中,普通光伏电站25.63GW,全额上网分布式项目0.34GW。

另外,国家能源局对竞价项目并网确定了时间限定,对于2020年底前未全容量建成并网的,每逾期一个季度并网电价补贴降低0.01元/千瓦时;逾期两个季度后仍未建成并网的,取消项目补贴资格。

本次补贴竞价的补贴降幅与补贴项目总量超出预期,为后续国内光伏需求奠定了坚实的基础。

短期内光伏企业为获得补贴,抢装现象会加剧光伏玻璃供不应求的局面,使光伏玻璃价格呈继续上涨的趋势。

长期来看,2021年将正式进入“十四五”,国家对光伏行业的补贴退出,将不需要通过指标的形式对其总量进行控制,光伏行业将向市场化方向进行。

加上国家对非化石能源的重视程度,光伏行业将由周期性行业转为周期叠加成长行业。

政策二:由于玻璃制造污染、能耗较高,工信部在2020年1月发布了产能置换要求,对产能过剩的平板玻璃进行限制,并明确将光伏玻璃纳入其中。

而目前我国平板玻璃行业是结构性的产能总量过剩,普通建筑玻璃产能过剩,而光伏玻璃所用的超白压花玻璃产能,特别是双玻2.0的产能不仅不存在过剩,而且在全球光伏市场蓬勃发展的情况下,光伏玻璃有可能成为制约光伏产业发展的“木桶”短板。

而由于光伏玻璃产能扩建周期较长,需要1-1.2年,短期内促使光伏玻璃价格上涨。

根据PVinfolink最新数据,玻璃的短缺已经大大限制了组件厂的出货排程,不仅二、三线组件小厂难以购得足够的玻璃,近期也出现少数一线组件厂家开始下调开工率的情况。

因此,光伏行业装机需求的增长加上政策对光伏玻璃产能的限制,使光伏玻璃价格上涨;福莱特等具有先发优势的龙头企业凭借着领先规划、布局,以及在运产能的效率提升,能够进一步提升行业集中度,实现量价齐升。

由于公司的库存与光伏行业需求高度相关,福莱特的存货周转天数也呈现明显的波动。

2018年由于531政策影响有较大幅度上升,2019年国外装机需求带动有所下降,2020年上半年疫情影响导致大幅上升,2020年三季度国内装机需求恢复又带动存货周转天数逐渐下降。

(二)其他玻璃产品

浮法玻璃属于玻璃原片,可以进一步加工为家居玻璃及工程玻璃等其他深加工玻璃产品。

公司生产的浮法玻璃一部分用于公司生产工程玻璃、家居玻璃等的原材料;另一部分作为产成品直接出售给其他玻璃深加工企业及批发商。

2015年至2019年,公司的浮法玻璃、工程玻璃及家居玻璃营收合计从7.18亿增长至9.58亿,增长较为缓慢。

其中家居玻璃的营收较为稳定,由2015年的2.43亿增长至2019年的3.36亿,主要以外销为主,其中最主要的客户为宜家家居及其OEM制造商。

浮法玻璃与工程玻璃的营收呈现此增彼减的趋势,浮法玻璃的营收从2015年的2.89亿逐年下降至2019年的1.71亿,而相应的工程玻璃的营收从2015年的1.86亿逐年上升至2019年的4.51亿,CAGR为25%,增长较为稳健。

由于下游产品工程玻璃的毛利率(22%)高于浮法玻璃原片(12%),说明公司向盈利能力更强的下游产品扩展。

目前,我国建筑能耗约占社会总能耗的30%以上,而建筑门窗的能耗约占建筑总能耗的50%。在建筑中使用节能的门窗玻璃,可以有效降低建筑物能耗,有效缓解国家能源紧缺状况,符合国家节能减排的发展目标。

工程玻璃中的Low-E玻璃是目前国内外公认的节能性能最好的窗用材料,对中远红外(2.5-25μm)具有80%以上反射比率,既能够在冬天保持室内的热辐射、降低采暖能耗,又能在夏天阻隔室外的热辐射,降低建筑的制冷能耗。

公司目前拥有年产10万吨在线Low-E镀膜玻璃项目,公司称未来还将进一步扩大Low-E玻璃的产能,以占领Low-E节能玻璃市场。

(三)采矿产品

公司玻璃产品主要原材料为纯碱和石英砂,2011年公司取得安徽凤阳储量1800万吨的优质石英砂采矿权,能够为公司提供生产所需的部分石英砂,降低石英砂采购成本。

公司采矿产品营收是所开采的石英砂矿石副产品销售所得,2019年营收为0.5亿元,金额较小。

(四)境内外收入占比

随着光伏行业组件产能逐年向国内转移,公司的境内营收占比不断提高,由2015年的54%迅速提升至2019年的69%。

预计2021年底,公司境内生产基地将拥有日产能7200,公司越南生产基地将拥有日产能2000,越南生产基地可以覆盖东南亚以及欧洲市场,能够扩大公司销售半径,境外收入有望增长。

二、高研发+高毛利率、一线地位稳固

公司光伏玻璃营收占比较大,因此公司的整体毛利率与光伏玻璃毛利率趋同。

采矿产品占比较小,对整体毛利率影响较小,而其他玻璃产品毛利率均低于光伏玻璃的毛利率,因此公司整体毛利率低于光伏玻璃毛利率。

2015年至2017年,公司毛利率呈现先高后低的变动趋势,2018年光伏玻璃毛利率达到低点27.68%,2019年和2020年上半年迅速提升,2019年达到32.87%。

由于2020年半年报没有披露细分业务的毛利率,而公司整体毛利率为38.41%,所以光伏玻璃毛利率还要高于38.41%。

公司以及行业光伏玻璃毛利率变动主要与光伏玻璃价格及原材料纯碱价格波动有关。

由于光伏玻璃熔窑生产点火后,一条产线关火一次会损失大约3000万,因此生产具有全年不间断特点,当下游光伏装机需求不足时,如2018年,玻璃供过于求,竞争激烈,玻璃价格下降,甚至会出现价格低于成本的情况,从而导致毛利率下降。

相反,如2020年下半年,下游光伏行业需求旺盛,玻璃供不应求,价格大幅上涨,毛利率明显上升。

上游原材料纯碱属于大宗商品,且纯碱行业的集中度较高,玻璃厂商的议价能力较弱,如2015年至2017年,纯碱价格分别处于高位-低位-高位,2018年、2019年和2020年上半年价格持续下跌,2020年下半年价格不断回升,与公司毛利率波动状况呈明显的反相关。

对同行业公司光伏玻璃毛利率进行对比,可以得出,公司的毛利率与行业龙头信义光能的毛利率趋同,高于南玻A(000012.SZ)和洛阳玻璃(600876.SH),并且2020年上半年的差距较2019年有所扩大。

比如,2019年福莱特和南玻A毛利率分别为32.87%和27.41%,相差5.46个百分点,2020年上半年毛利率分别为38.41%和27.97%,相差10.44个百分点,毛利率差距扩大4.98个百分点。

行业双“龙头”的毛利率优势得益于规模效应带来的成本下降。

比如,福莱特的在产熔窑日熔化能力多为1000吨,新建产能日熔化能力均为1200吨,是行业内日产能最大的熔窑,规模化生产能够提高产品的成品率和产出效率,有效降低单位制造成本。

公司期间费用率中,管理费用率有较大的下降,由2018年的3.84%下降至2019年的2.53%。

公司销售费用率由2018年的4.19%上升至2019年的5.31%,主要是由于公司新增产能投产,生产规模扩大,光伏玻璃销售额增加,其中销售费用中主要是运输费占比较大且增长较快。

公司的财务费用率由2018年的0.05%上升至2019年的1.11%,主要由于公司较大规模的扩产增加借款造成。

公司的有息负债从2016年的4亿增长至25亿,同期资产负债率也由34%上升至53%,但公司利息保障倍数保持在较安全的区间,2020年半年报为最低,也还有14倍。

福莱特的研发费用率不断提高,由2016年的3.48%上涨至2019年的4.38%,一直高于信义光能,而且信义光能同期的研发费用率还在不断下降,由2016年的2.57%下滑至2019年的1.73%,说明福莱特较为重视研发。

早在2006年,福莱特就通过自主研发成为国内第一家打破国际巨头对光伏玻璃技术和市场垄断的企业,公司在光伏玻璃的配方、生产工艺和自爆率控制等关键技术方面处于行业领先水平。

目前,市场上仅福莱特与信义光能拥有生产大尺寸玻璃的能力,大尺寸玻璃生产成本相对较低,而且下游光伏组件也向着大尺寸的方向发展,未来几年公司大尺寸玻璃供应会处于相对紧俏的优势局面。

公司通过持续的高研发投入来提升光伏玻璃透光率和工艺水平,以增强光伏组件的发电效率和提高生产效率,从而提升市场份额,巩固龙头地位,从行业第二向行业第一靠拢。

将福莱特的光伏玻璃营收及增长率与信义光能对比,可以看出,由于531政策,2018年两家公司的营收均无明显增长,增长率分别为3%和-3%。

而2019年和2020年上半年,福莱特增长率分别为79%和39%,大幅高于同期信义光能的增长率22%和19%,导致两家的光伏玻璃营收规模差距也在逐渐收窄。

粗略换算一下,2017年信义光能的光伏玻璃营收规模是福莱特的2.2倍,2020年上半年已下降为1.4倍。

2019年公司毛利率有较大提升的同时,由于销售费用率、财务费用率及研发费用率均有较大幅度上涨,导致净利率提升幅度较小,2019年公司净利率为14.92%,同比增长1.63个百分点。

三、现金流周期性明显

公司的现金流状况也存在着明显的周期性,2017年现金流明显恶化,经营性现金流量净额由2016年的10.48亿下滑至2017年的3.1亿,收现比和净现比分别由1.1和1.7下滑至1.0和0.7。

2018年收现比和净现比均有所提升,分别为1.1和1.1,但2019年又有所下滑,分别为0.9和0.7。

2020年三季度,在营收未超过2019年全年的情况下,经营性现金流量净额已达16.89亿,是2019年全年的3倍多,现金流状况明显改善,收现比和净现比分别增长为1.2和2.1。

与毛利率相似,公司现金流呈现明显的周期性波动,也与下游光伏行业的需求及上游原材料纯碱的价格波动密切相关。

由于光伏玻璃同质化严重,玻璃企业对下游组件厂商的议价能力完全取决于光伏行业装机需求,当下游光伏装机需求不足时,如2018年,玻璃供过于求,竞争激烈,对下游议价能力变弱,公司现金流情况恶化。

如2020年三季度,下游光伏行业需求旺盛,玻璃供不应求,价格大幅上涨,对下游议价能力变强,公司的现金流状况明显好转。

公司对上游原材料纯碱的弱议价能力也表现在公司的现金流状况与纯碱价格呈高度负相关。

公司对上下游的议价能力也可以从2020年三季报看出,公司营收规模大幅增长的情况下,预付款项同比增长140%,远高于合同负债的增长率39%。

2017年起,公司进行产能扩建,大量的资本开支造成自由现金流持续为负,2017年至2019年,资本开支分别为5.52亿、12.5亿和12.85亿,自由现金流分别为-2.43亿、-8.19亿和-7.36亿。

资本开支反映在资产上,就是账上的固定资产和在建工程的大幅增长,2020年三季度末账上固定资产和在建工程金额分别为31.81亿和14.67亿,合计46.48亿,是2016年底的16.34亿接近3倍。

资本开支期间,公司的现金分红力度相对较低,2018年分红占净利润的21.54%,2019年分红占净利润的7.34%。

福莱特作为周期性行业公司,其周期性在其财务数据的方方面面表现得淋淋尽致,包括营收、净利润、毛利率、现金流,均明显受下游光伏行业装机需求和上游原材料纯碱价格影响。

光伏行业即将退出补贴,进入平价时代,福莱特和信义光能双“巨头”抓住最后一波顺周期趋势,加快融资步伐,进行产能扩建,将巩固其龙头地位。

"扫描二维码,关注协会动态"

"扫描二维码,关注协会动态"