临近春节假期,玻璃现货价格有所回落但幅度有限:

为了增加出库和回笼资金,近期许多生产厂家推出了一定的优惠政策,促使贸易商和加工企业存货,但力度较为有限。究其原因,一方面是虽然近期厂家库存累积较快,但仍在可控范围内,另一方面当前大部分生产企业的资金仍较为充裕,因此厂家促销意愿并不十分强烈。此外,贸易商和加工企业对后期现货价格的态度偏于谨慎,渠道囤货的积极性实际一般。

厂家现金流情况仍比较好,短期仍难出现大规模放水冷修:

今年初以来还没有新建生产线点火投产以及冷修生产线复产,部分前期冷修停产的生产线在春节之后有点火复产的计划。值得注意的是,1月至今有四条生产线放水冷修,合计日熔量明显高于往年同期均值水平,这主要与市场环境、部分窑炉窑龄到期以及厂家自身决策有关。当前浮法玻璃的在产日熔量仍处高位。我们认为目前的玻璃市场还远没有到厂家大规模放水冷修的地步,主要是生产企业的现金流和毛利情况仍比较好。

预计节后终端市场需求复苏大概率不及预期:

1月中旬后年末赶工订单基本接近尾声,终端市场需求需待春节假期后再次启动,而对于节后需求端的复苏我们并不乐观。19年无论是中央还是地方层面的房地产政策大概率还会延续严格调控的大基调,短期政策转向的概率很小。而三四线城市在19年将面临棚改规模和货币化安置力度的双下滑,对玻璃需求端的支撑作用将继续被削弱。18年末玻璃终端需求表现尚可只是阶段性的,我们判断节后需求端的复苏情况大概率会不及预期。

春节累库主要是季节性因素,节后现货库存变化更为关键:

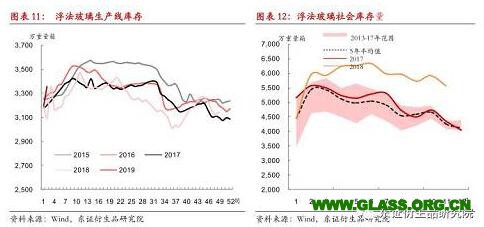

春节假期期间厂家预计会继续累库,但主要是季节性因素,节后现货市场的库存变化更为关键。一旦终端市场需求表现不佳,厂家库存累积的速度和幅度超出市场预期,届时为了缓解库存压力,现货价格或迎来明显调整。尤其是18年以来浮法玻璃社会库存水平实际并不低,也会加大厂家向渠道压库存的难度。

投资建议:

目前浮法玻璃在产产能仍处高位,短期仍难出现厂家大规模放水冷修的情形。对于节后需求端的复苏我们并不乐观,一旦终端市场表现不佳,厂家库存累积的速度和幅度超出市场预期,届时玻璃期现价格或均面临回调压力。建议投资者关注逢高做空05合约的机会,短期05合约或下行至1250元/吨附近。

风险提示:

玻璃行业出台去产能实施细则。

1、临近春节假期,玻璃现货价格有所回落但幅度有限

18年11月中下旬以来,全国各主要区域浮法玻璃现货价格走势整体趋稳。而临近春节假期,现货价格虽有所回落,但幅度也不大。目前玻璃下游深加工企业的开工率逐步下滑,除部分外贸加工出口企业外,大部分已经开始停工放假。为了增加出库和回笼资金,近期许多生产厂家推出了一定的优惠政策,促使贸易商和加工企业存货,但力度较为有限。究其原因,一方面是虽然近期厂家库存累积较快,但仍在可控范围内,另一方面当前大部分生产企业的资金仍较为充裕,不需要为购买春节假期运营所需的原燃料而大幅削减价格以回笼资金,因此厂家的促销意愿并不十分强烈。此外,贸易商和加工企业对后期现货价格的态度偏于谨慎,渠道囤货的积极性一般。

2、厂家现金流情况仍比较好,短期仍难出现大规模放水冷修

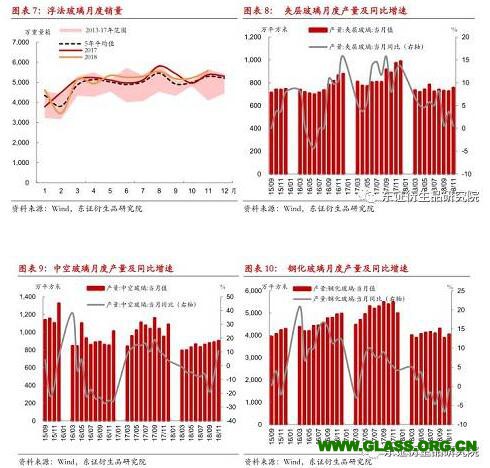

供给方面,今年初以来还没有新建生产线点火投产以及冷修生产线复产。根据我们了解到的情况,部分前期冷修停产的生产线在春节之后有点火复产的计划。值得注意的是,1月至今共有四条生产线放水冷修,合计日熔量高达3000吨/天,明显高于往年同期均值水平,这主要与市场环境、部分窑炉窑龄到期以及厂家自身决策有关。当前浮法玻璃的在产日熔量较前期最高点有所下滑,但仍处于高位。

我们认为目前的玻璃市场还远没有到厂家大规模放水冷修的地步,主要是生产企业的现金流和毛利情况仍比较好。以沙河燃煤薄板玻璃为例,可以看到18年9月之前玻璃厂家的生产利润明显高于往年同期,近年来经济效益的持续向好使得厂家保有充裕的现金流。虽然去年9月之后生产利润较前期明显下滑,但厂家资金压力并不大,并且1月份的毛利水平仍要高于15-17年同期。

3、年末终端需求表现尚可只是阶段性的,节后需求复苏大概率不及预期

需求方面,前段时间北方地区由于年末赶工的原因订单情况尚可,而南方地区的订单情况相对稳定。1月中旬后年末赶工订单基本接近尾声,终端市场需求需待春节假期后再次启动,而对于节后需求端的复苏我们并不乐观。

19年无论是中央还是地方层面的房地产政策大概率还会延续严格调控的大基调,短期政策转向的概率很小。而三四线城市在19年将面临棚改规模和货币化安置力度的双下滑,对玻璃需求端的支撑作用将继续被削弱。18年末玻璃终端需求表现尚可只是阶段性的,我们判断春节后需求端的复苏大概率会不及预期。

4、春节累库主要是季节性因素,节后现货库存变化更为关键

库存方面,正如我们在前文提及的,虽然近期厂家库存水平提升较快,但仍在可控范围内。春节假期期间预计会继续累库,但主要是季节性因素,节后现货市场的库存变化更为关键。一旦终端市场需求表现不佳,厂家库存累积的速度和幅度超出市场预期,届时为了缓解库存压力,现货价格或迎来明显调整。尤其是18年以来浮法玻璃社会库存水平实际并不低,也会加大厂家向渠道压库存的难度。

5、投资建议

临近春节假期,玻璃现货价格有所回落,但幅度不大。为了增加出库和回笼资金,近期许多生产厂家推出了一定的优惠政策,促使贸易商和加工企业存货,但力度较为有限。究其原因,一方面是虽然近期厂家库存累积较快,但仍在可控范围内,另一方面当前大部分生产企业的资金仍较为充裕,因此厂家促销意愿并不十分强烈。此外,贸易商和加工企业对后期现货价格的态度偏于谨慎,渠道囤货的积极性一般。

供给方面,今年初以来还没有新建生产线点火投产以及冷修生产线复产。根据我们了解到的情况,部分前期冷修停产的生产线在春节之后有点火复产的计划。值得注意的是,1月至今有四条生产线放水冷修,合计日熔量明显高于往年同期均值水平,这主要与市场环境、部分窑炉窑龄到期以及厂家自身决策有关。当前浮法玻璃的在产日熔量较前期最高点有所下滑,但仍处于高位。我们认为目前的玻璃市场还远没有到厂家大规模放水冷修的地步,主要是生产企业的现金流和毛利情况仍比较好。近年来经济效益的持续向好使得厂家保有充裕的现金流,虽然去年9月后生产利润较前期下滑,但厂家资金压力并不大,并且1月毛利水平仍高于15-17年同期。

需求方面,前段时间北方地区由于年末赶工的原因订单情况尚可,而南方地区的订单情况相对稳定。1月中旬后年末赶工订单基本接近尾声,终端市场需求需待春节假期后再次启动,而对于节后需求端的复苏我们并不乐观。19年无论是中央还是地方层面的房地产政策大概率还会延续严格调控的大基调,短期政策转向的概率很小。而三四线城市在19年将面临棚改规模和货币化安置力度的双下滑,对玻璃需求端的支撑作用将继续被削弱。整体来看,18年末玻璃终端需求表现尚可只是阶段性的,我们判断春节过后需求端的复苏情况大概率会不及预期。

库存方面,虽然近期厂家库存水平提升较快,但仍在可控范围内。春节假期期间预计会继续累库,但主要是季节性因素,节后现货市场的库存变化更为关键。一旦终端市场需求表现不佳,厂家库存累积的速度和幅度超出市场预期,届时为了缓解库存压力,现货价格或迎来明显调整。尤其是18年以来浮法玻璃社会库存水平实际并不低,也会加大厂家向渠道压库存的难度。

综上所述,目前浮法玻璃在产产能仍处高位,短期仍难出现厂家大规模放水冷修的情形。对于节后需求端的复苏我们并不乐观,一旦终端市场表现不佳,厂家库存累积的速度和幅度超出市场预期,届时玻璃期现价格或均面临回调压力。建议投资者关注逢高做空05合约的机会,短期05合约或下行至1250元/吨附近。

6、风险提示

玻璃行业出台去产能实施细则。

"扫描二维码,关注协会动态"

"扫描二维码,关注协会动态"