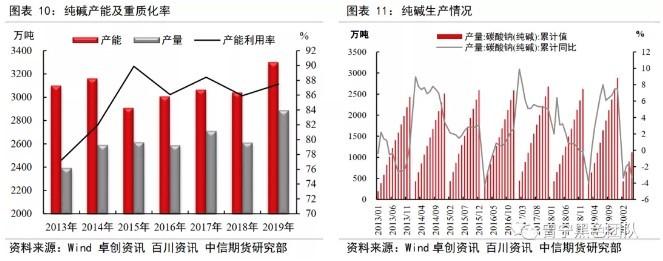

产能与重质化率是影响重质纯碱产出的的主要因素,2014年我国的纯碱产能达到了历史前期最高点3160万吨,到2018年,我国纯碱产能为3115万吨,有效产能3039万吨,而到2019年,国内有效产能增加到3300万吨,较2014年增加140万吨,较2018年大幅增加261万吨。

而从重质化率来看,国内纯碱企业的重质化率一般在40%-60%,即生产线产能设计决定最高可将40%-60%的纯碱产能加工转化为重碱,在这一比率内,纯碱生产企业可以根据下游需求和轻重碱价格决定产出的轻重碱比例。青海纯碱企业的重质化率较高,可达70%以上。也有少数企业的重质化率为零,即完全不生产重碱。从总体情况来看,重质纯碱转化率自2010年的不到40%上升到2019年的50%左右,转换率不断提升。

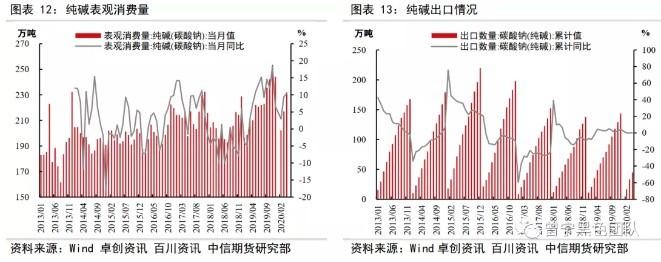

另外一个影响生产的因素就是利润,由于春节效应叠加疫情的影响, 下游需求低迷使产成品价格大幅下跌,原本就处于平衡边缘状态的纯碱行业平均生产利润进一步下降,亏损企业数量持续增加。在负利润倒逼下四月以来纯碱企业自发性检修数量逐步增加,同时由于高温对装置正常生产有一定影响,因此自发性、季节性因素共同作用使纯碱行业检修装置数量大幅增加。根据国家统计局数据显示,1-5月份累计生产量1119万吨,累计同比下滑3.3%。

二)消费端:表观消费增加,后期维持稳定

2019年以来,受下游玻璃行业产能扩张,原料需求良好,纯碱销售与消费同步大增,累计同比都达到7%甚至10%以上的高增长率,2020年一季度的消费增速下降基本是由于疫情原因,另外叠加春节假期效应,随着国内疫情得到明显控制,各行业均步入复产复工的进程,而建筑工地作为拉动就业的重要发力点,之后可能通过基建以及地产赶施工进程拉动社会就业与投资,而建筑玻璃作为施工后阶段的主流建材品种需求量有望保持一定韧性,其对上游原材料纯碱的需求也水涨船高。根据国家统计局数据推算,5月份当月表观消费增速已超过10%,1-5月份累计同比增速亦超过6%。

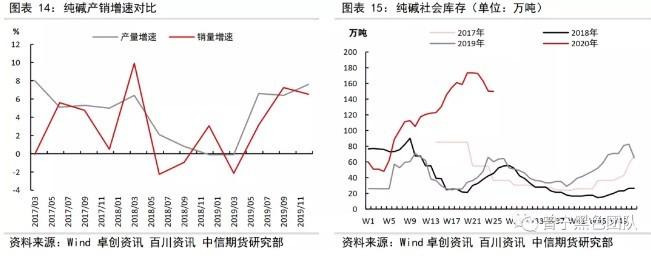

三)库存端:库存基数偏高,去化难度仍大

跟玻璃原片行业类似,由于生产线的特殊性导致疫情期间不能进行停产检修,产量依旧维持正增长,但是下游最大终端的建筑玻璃需求订单却因工地停工而大幅减少,玻璃生产增速出现下滑,对纯碱原材料的消费需求也出现下降,库存出现明显大幅累积。

而随着疫情结束,全国各地虽逐步复产复工,但纯碱下游行业同样存在库存高位问题,利润压缩下企业产能利用率增量受限,库存去化较为困难。截至2020年6月下旬,全国纯碱企业社会总库存达到150万吨,居于绝对历史高位,是去年同期的2.5倍左右,而后期玻璃生产线虽有产能增加预期,但增量有限,下游消费增速继续提升苦难较大,库存去化难度加大。

四)总结:库存去化缓慢,市场压力仍存

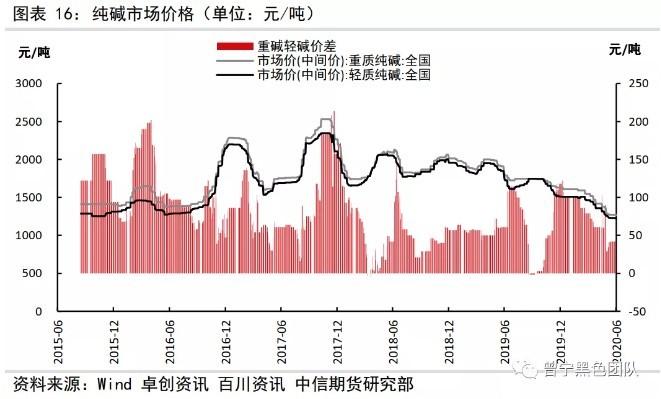

回顾二季度市场,纯碱市场压力仍然较大,首先供给端产能扩张且集中度不断提升,优质产能有效利用率将高于行业平均水平,产量下降空间有限;观察下游平板玻璃市场,地产需求订单仍在,在利润驱动下产能存在进一步扩张的空间,有利于纯碱原料市场。但需求增量难以带动市场活跃度,且纯碱生产企业定价权的弱势也使得价格反弹的驱动难以奏效,纯碱价格难以跟随玻璃价格出现明显上涨。

展望下半年市场,库存的去化依旧是市场复苏的主要驱动,后期玻璃生产线虽有增加复产的可能,但环保政策影响下,实际增量有限,而纯碱产能却依旧处于扩张期,部分优质产能企业产量依旧较高,消费端的增量虽能带动库存的去化,但去库速度将明显慢于玻璃原片库存速度。

"扫描二维码,关注协会动态"

"扫描二维码,关注协会动态"